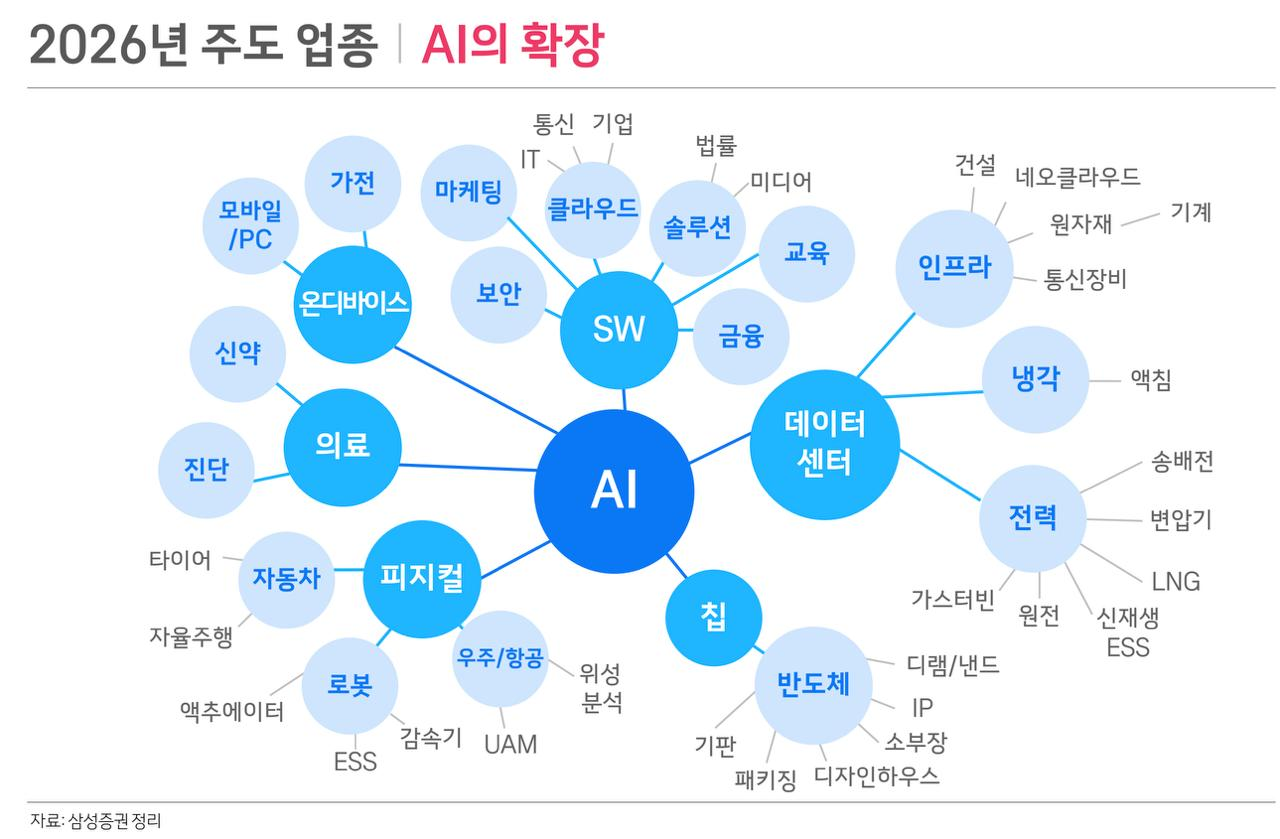

[투자 인사이트 - T] 반도체, 로봇, 에너지, 원자력, ESS, 비트코인, 투자

25년을 보내고, 26년을 맞이하며.. w/AI

새해가 밝았네요.

모두 새해 복 많이 받으시고, 계좌도 풍성해지시기 바랍니다.

이번 글도 대부분 AI에서 파생된 이야기네요.

#반도체

#엔비디아 #그록

Nvidia is buying Groq for two reasons imo.

— Gavin Baker (@GavinSBaker) December 26, 2025

1) Inference is disaggregating into prefill and decode. SRAM architectures have unique advantages in decode for workloads where performance is primarily a function of memory bandwidth. Rubin CPX, Rubin and the putative “Rubin SRAM”…

"추론(inference)은 prefill과 decode로 분리(disaggregate)되고 있다. SRAM 아키텍처는, 성능이 주로 메모리 대역폭의 함수인 워크로드에서 decode에 독특한 장점이 있다. Groq에서 파생된 것으로 추정되는 Rubin CPX, Rubin, 그리고 이른바 “Rubin SRAM” 변형은 Nvidia가 각 워크로드별로 성능 대비 비용의 최적 균형을 만들기 위해 칩을 조합(mix and match)할 수 있게 해줄 것이다. Rubin CPX는 상대적으로 낮은 대역폭의 GDDR DRAM을 쓰지만 메모리 용량이 매우 높기 때문에, prefill 동안의 초대형 컨텍스트 윈도우에 최적화되어 있다. Rubin은 HBM DRAM으로 메모리 대역폭과 용량 사이에서 균형을 잡아, 학습(training)과 고밀도·배치(batched) 추론 워크로드의 주력(workhorse)이다. Groq에서 파생된 “Rubin SRAM”은 메모리 용량이 낮아지는 대가로 SRAM의 극도로 높은 메모리 대역폭을 활용해, 초저지연(agentic reasoning) 추론 워크로드에 최적화되어 있다. 마지막 경우에는 prefill에는 CPX 또는 일반 Rubin이 쓰일 가능성이 높다."

엔비디아의 그록 인수. 메모리가 성능 개선의 핵심이 되는 중.

#메모리

사용자가 AI와 쌓아온 관계와 데이터가 강력한 '고착 효과(Stickiness)'를 만든다. 현재의 기억 기능은 초기 단계(GPT-2 수준)에 불과하며, 미래에는 AI가 사용자의 모든 이메일, 문서, 선호도를 완벽하게 기억하는 수준으로 진화할 것.

CICC는 클라우드 측과 단말(엣지) 측 AI 수요가 공진하며, 연산 인프라 확장과 함께 SSD 수요의 상한이 크게 열리고 있다고 평가했음. 이에 따라 글로벌 NAND Flash 출하량은 2028년 약 2,000EB에 근접할 전망이며, 향후 3년간 연평균 약 30%에 달하는 고성장이 이어질 것으로 예상.

AI 시대 스토리지 구조는 고성능·고속 접근 영역에서는 NAND/SSD가 빠르게 영역을 확장하는 반면, 대용량·저빈도 접근 영역에서는 HDD가 역할을 유지하는 이원화 구도가 뚜렷해질 것

메모리의 중요성이 더욱 커진다. 특히 성장률이나 시장에서의 주목도 등으로 봤을 때 NAND 쪽에서 업사이드가 더 클 수도?

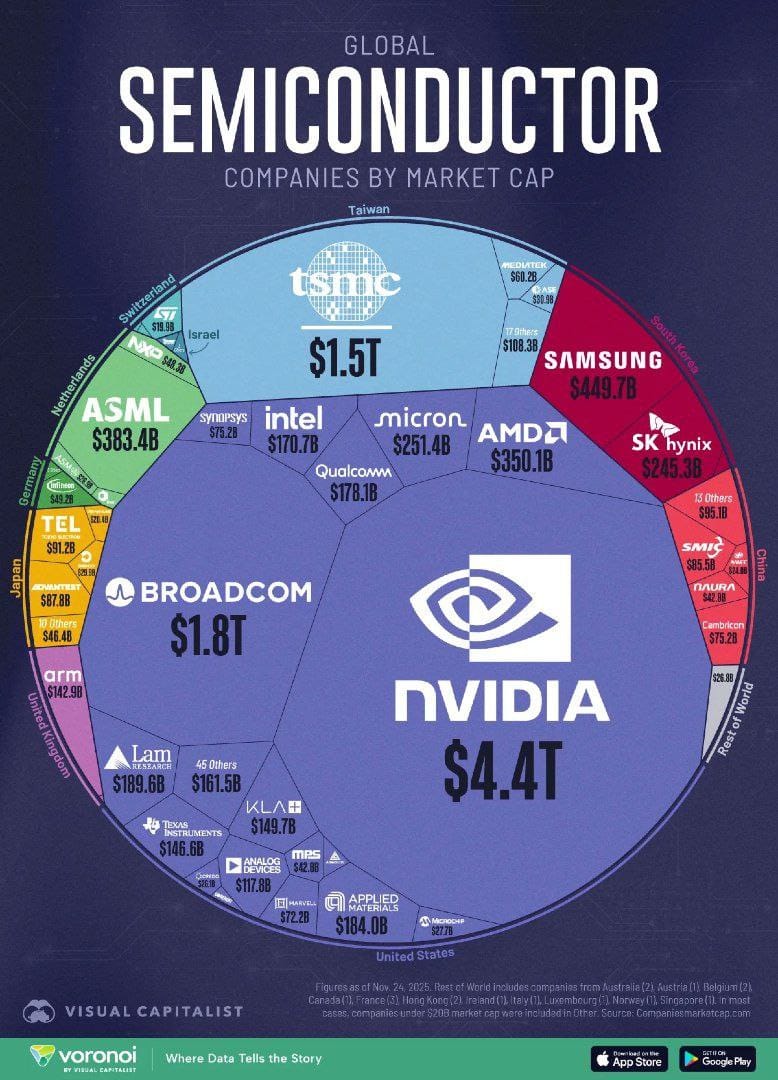

현재 메모리가 차지하는 비중은 10% 미만. 대AI 시대에 반도체 섹터 내 메모리 비중은 꽤 유의미하게 커질 수 있지 않을까라는 생각인데, 지금 주가 레벨에선 손이 잘 안 나가는 것도 팩트

#기판

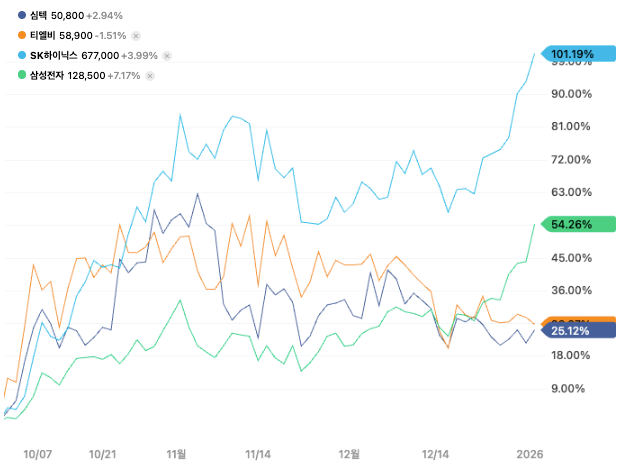

이익레버리지로 주가 급등했던 기판은 최근 조정세. 원자재 가격이 급등했으나, 이를 전가하지 못하는 상황.

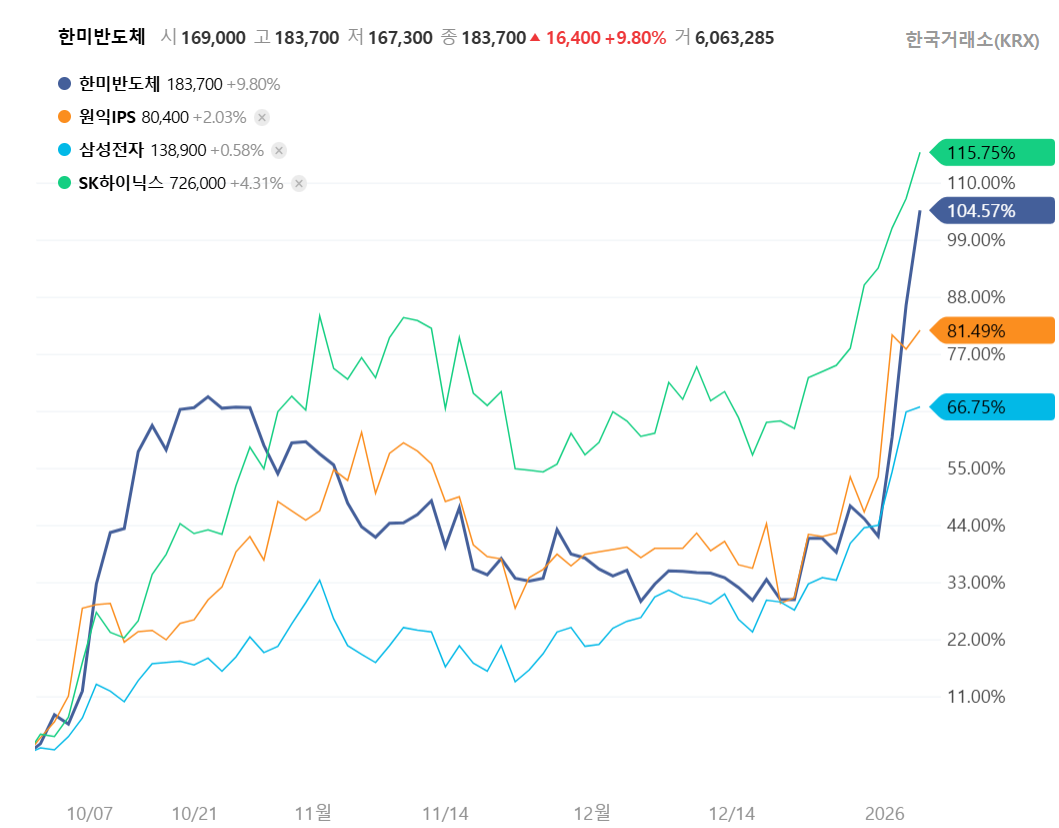

#장비

오히려 요즘은 장비주의 퍼포먼스가 돋보임. 기존 메모리 상승 논리는 제한적인 Capex로 P가 계속해서 올라가는 논리였다면, 이제는 Capex가 따라올 수밖에 없고, 그 시계열이 점점 빨라지고 있다는 느낌. 장비가 가면 슬슬 소재 부품도 대시세를 받을 것. 그리고 사이클이 끝날지, 아니면 더 갈지..

요즘 톤이면 사실 메모리 수요가 꺾일 일은 없을 거 같지만, 주가는 Capex 투자에 따라 공급이 늘어나고 이에 따른 P 하락을 보기 때문에.. 혹시나 이 논리로 하락한다면 그때 진입해봐도 좋을 거 같다.

#로봇

이제 Physical AI도 LLM처럼 현실 데이터를 때려넣으면서 급속도로 발전. 여기서 제조업 강국인 한국의 엣지가 있다. 제조 현장 전문가들의현실 암묵지를 데이터화 필요. 다만 국내 상장주는 대부분 부품주라는 아쉬움.

현재 Physical AI는 구글과 엔비디아의 경쟁. 구글이 선두주자 중 하나라는 건 이번에 처음 알았다. 우주, 바이오부터 해서 안 껴있는 데가 없는 거 같은 구글..

구글과 엔비디아의 전략을 간략히 비교하면,

- 구글: TPU 인프라 및 데이터를 기반으로 생각하는 힘(리즈닝) 부여

- 엔비디아: GPU, 시뮬레이션, WFM을 통해 예측하고 움직이는 로봇

VLA 연구는 이제 효율적인 데이터 파이프라인 구축, 정교한 월드 모델 제공, 거대 인프라 확보 경쟁으로 확장

구글

1) 전략: 멀티모달 LLM과 TPU 인프라를 로봇에 이식

2) 로봇 학습 공장: 인터넷 비디오, 시뮬레이션, 실제 로봇 움직임 데이터를 TPU 클러스터에 투입

3) 핵심: 상징적 추론 능력(Symbolic Reasoning)

- 단순히 이미지 매칭을 넘어 "이 사과는 물렁해서 꽉 주면 터질 수 있다"와 같은 고차원적인 상황 판단

- 로봇을 물리 세계를 이해하고 계획을 수립하는 거대 언어 모델의 확장판으로 정의

엔비디아

1) 전략: 시뮬레이션과 물리 법칙에서 출발

2) 그루트 N1/N1.5: 가상 세계인 아이작(Isaac)에서 물리 시간을 가속하여 수십억 년 분량의 경험을 학습

3) 핵심 기술: WFM (World Foundation Model)

- WFM은 로봇을 위한 물리적 상상력의 엔진

- 로봇이 행동하기 전에 그 행동의 결과를 머릿속으로 시뮬레이션 (예: 컵을 밀면 바닥에 떨어져 깨질 것이라고 예측)

- AI가 텍스트의 다음 단어를 예측하듯, WFM은 물리 세계의 다음 장면을 예측하여 위험 회피 및 성공 확률이 높은 행동 선택을 가능하게 함

사실 너무 먼 얘기라고 생각해서 우주, 로봇 이쪽은 잘 안 봤었는데, 이 편견을 고칠 때가 온 것 같다. 확실히 인간보다 저렴해진 로봇

휴머노이드 로봇에도 ‘아이폰 모멘트’가 필요합니다. 그 시점이 왔을까요?

첫째로, 일단은 비용 교차점을 통과했습니다. 로봇의 시간당 운영 비용은 5.71달러, 미국 창고 노동자 시급은 28~30달러입니다. 로봇 10대 배치 시 투자금 회수 기간은 1.16년입니다. 공장에서는 이미 경제적 타당성이 확보됐습니다.

둘째, 가격이 급락하고 있습니다. 2024년 5만~25만 달러였던 가격이 2025년 3만~15만 달러로 40% 하락했습니다. 2026년에는 1만3000달러까지 떨어질 것으로 예측됩니다.

2026년 출하량은 5만 대로 전망되며, 이는 전년 대비 700% 증가한 수치입니다.

#에너지

#원자력

AI 연산력, 이제는 ‘전기 oligarchy’의 시대 ⚡️

— 펭귄 (@babybluecream) December 17, 2025

1. 현재 전 세계 AI 데이터센터 운영 전력 용량은 2,259.6MW 수준인데, 이미 발표된 확장 계획을 모두 합치면 35,736.5MW까지 늘어날 예정이라 약 16배(15.8배) 증설이 예고됨

2. 상단 파란 박스는 “지금 실제로 돌아가는 AI 전용 데이터센터 전력”을… pic.twitter.com/IigRybdtnN

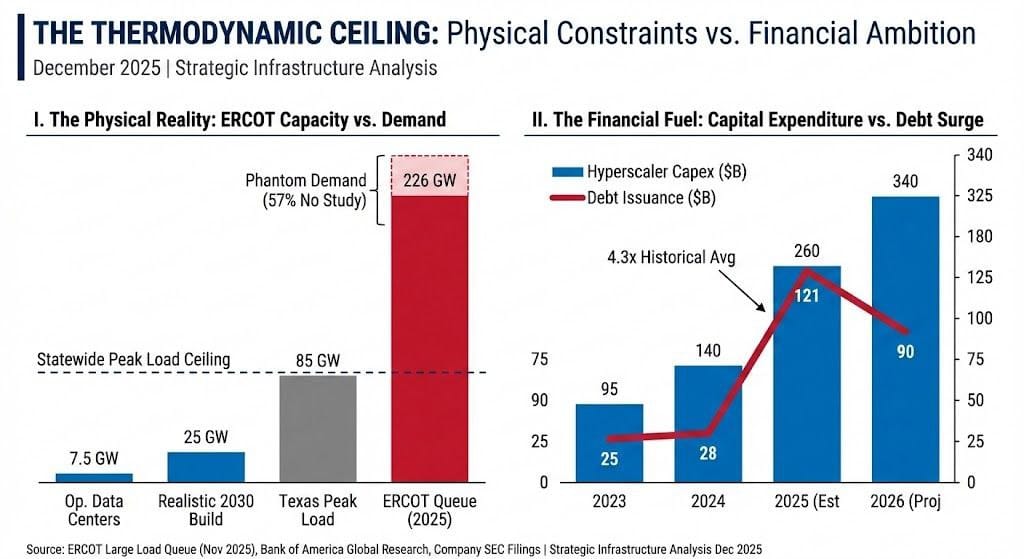

현재 운영 전력 용량 2,259.6MW vs 계획 용량 35,736.5MW

가동 중인 DC 수요 7.5GW vs 현실적인 2030 추가 수요 25GW vs 텍사스 전체 전력 피크 한계 85GW vs ERCOT 접수 DC 전력 요청 226GW

이 정도의 수요를 달성하려면 원자력 말고는 떠오르지 않는다. 요즘엔 우주 데이터센터를 지으면 된다고 하면서 SpaceX 상장과 함께 우주 쪽이 엄청 펌핑되고 있는데, 원자력 시계열 길다고 까다가 우주 사는 거 보면 그냥 시장은 항상 새로운 걸 원하기 때문이 아닐까.. 기다리다 보면 원자력의 때도 다시 온다. (온 듯?)

우주는 모르겠고 일단 지구에서의 시계열은 점점 단축되는 중

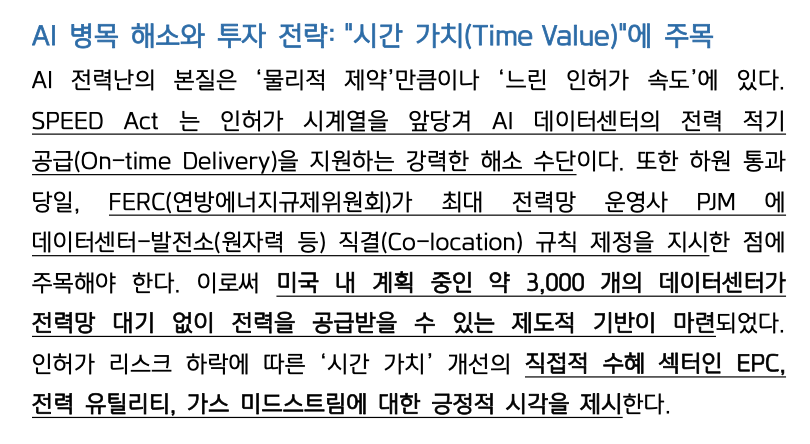

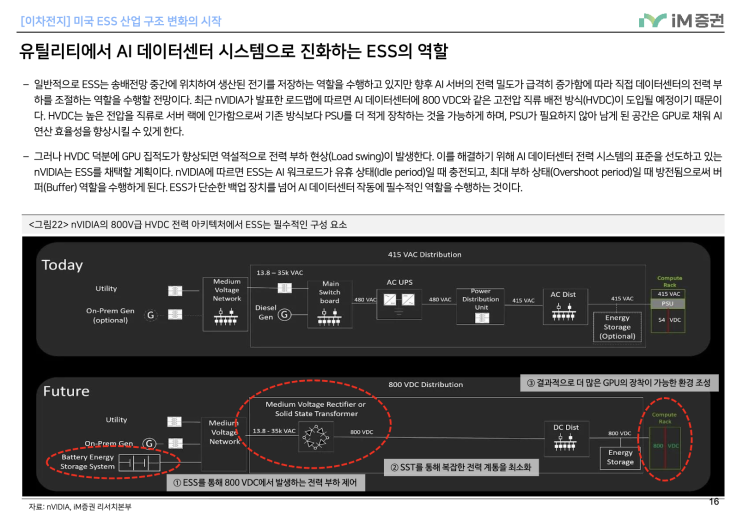

#온사이트 #ESS #SOFC

'Bring Your Own Power(BYOP)' 개념 확산. 전력망 연결을 수년간 기다릴 시간 없다. 이로 인해 데이터센터에 직접 전력을 공급할 수 있는 역량을 갖춘 독립 발전 사업자(IPP)와 원자력/가스 관련 기업, 마이크로그리드 및 ESS, 이미 전력망 연결or 연결이 유리한 부지를 확보한 REITs나 개발사 등에 주목.

관련해서 개인적으로는 ESS에 주목 중. 단순한 이유는 ESS가 시세를 젤 덜 받은 모습이고, 800V DC 전환에 따른 큰 수혜가 예상되기 때문. 2차전지 쪽은 EV 침체로 하락을 하는데, ESS 비중이 높은 친구들까지 덩달아 하락하면 기회라고 판단.

#화폐

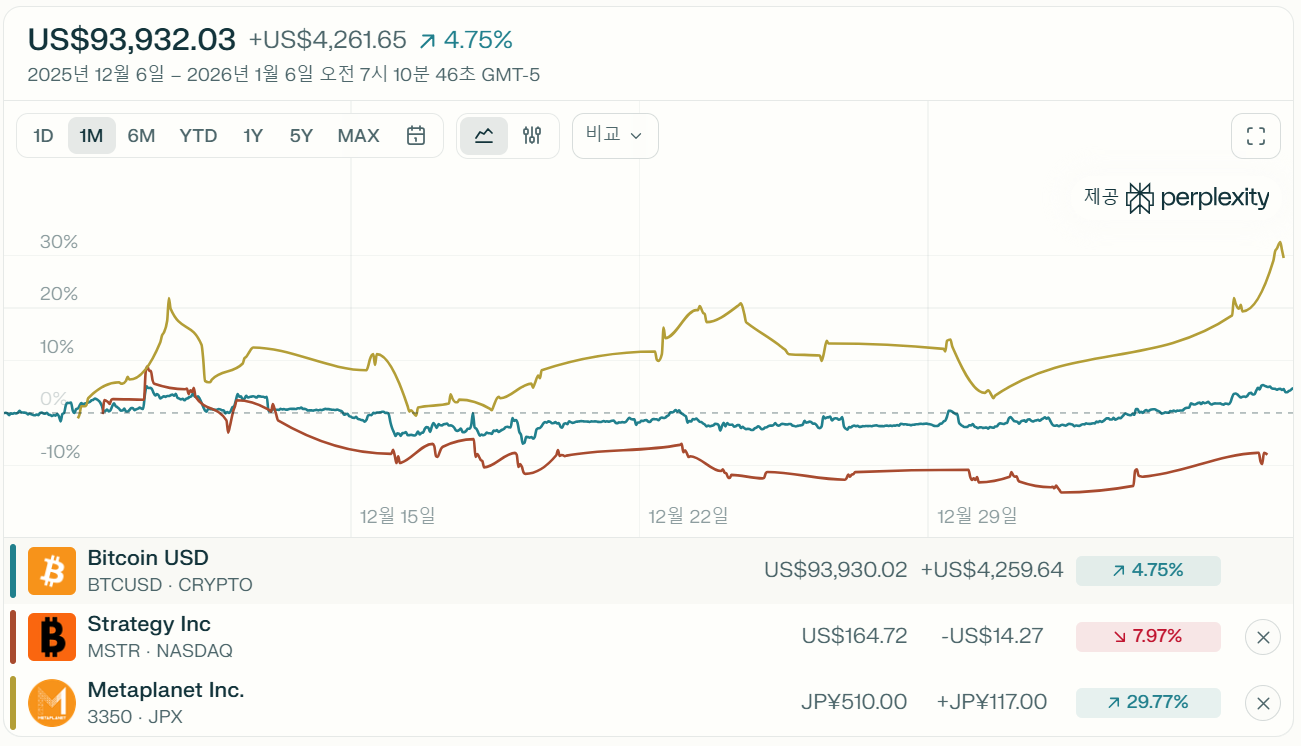

#비트코인

에너지 이야기에 이어, 비트코인 이야기. 에너지는 물리적 한계가 명확히 존재함. 비트코인은 에너지 베이스. 비트코인을 갖기 위해서는 에너지를 써야하고, 시간이 지날수록 점점 더 많은 에너지를 써야함. 일렉트로 달러를 달성하기 위한 최적의 가치저장수단은 비트코인.

비트코인에 대한 뷰가 중립이었다면 긍정적으로 바뀌고 있는 중. 비트코인 트레저리를 포트의 2% 정도 담아둔 상황. 트럼프의 베네수엘라 점령(?)에 따라 시세를 확실히 돌린 거 같은데 추세 안 깨지면 5%까지는 늘려볼까 고민 중 or 이번 기회에 현물을 해볼까도 고민.

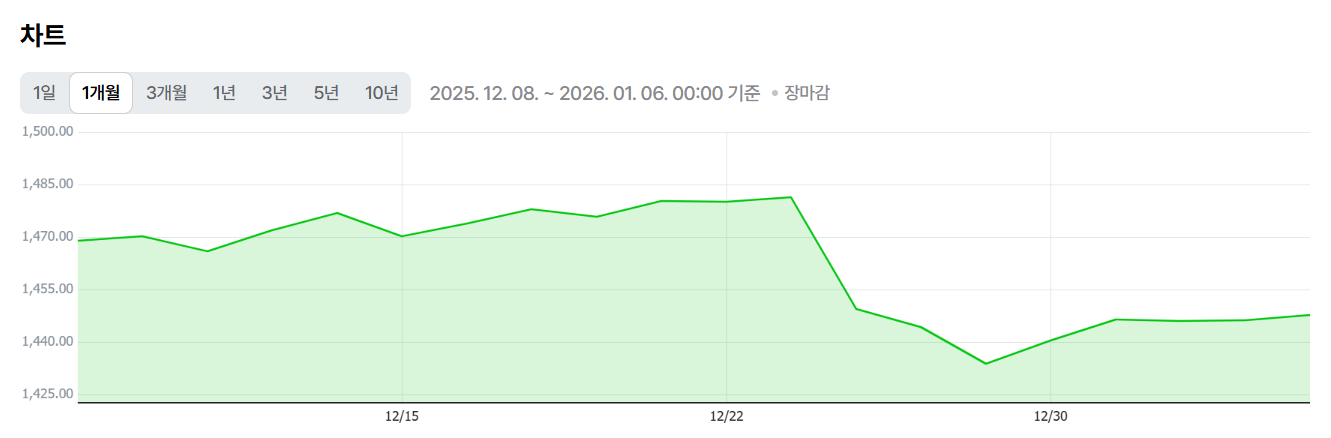

#환율

그와중에 원화 나락에 따라 정부는 환율을 안정시키려 발악하는 중인데, 인센티브 구조가 해결되지 않으면 결국 원상복구될 것.

이미 1430원대에서 1440원을 넘어 1450원을 바라보고 있는 상황

투자

#베일리기포드 #머스트자산운용 #ActualInvesting

그래서 저는 이것을 액추얼 투자라고 부릅니다. 기업들이 실제 세상에서 정말로 무엇을 하고 있는 지를 포착하려 하기 때문입니다. 경영진은 무엇을 하고 있는지, 연구 개발과 신제품은 투자하고 있는지, 그들은 얼마만큼의 기간을 생각하고 회사를 경영하고 있는지 말이죠.

제 생각에 주식시장에서 일반적으로 발생하는 문제는 이 엄청난 단기주의(incredible shortism)입니다. 주주들이 단기주의라면 경영진도 이에 반응하기 시작합니다. 그들은 5년 이상을 내다보아야 하는 투자를 하지 않게 되고 심지어는 긍정적인 가치 창출의 기회를 포기할 수도 있습니다. 우리는 이 모든 것 너머를 보려고 노력하고 있습니다. 저희는 기업의 경영진과 관계를 구축하려고 노력합니다.

저희는 세상에서 일어나고 있는 변화와 큰 기회가 있는 곳을 찾으려 노력합니다. 그리고 저희는 단지 주식에 투자하지 않습니다. We don't invest in "a share"

인베스트먼트란 결론적으로 실제 세상의 활동에 관한 것이며 우리는 결국 주가가 실제 가치를 반영한다는 사실에 의존합니다. 회사 자체가 훌륭하게 발전하고 있는 한 우리는 주가가 단기적으로 어떻게 움직이는지에 대해서는 관심이 없습니다.

AI로 인해 주식시장에서의 극단적 단기주의는 점점 심해지고 있다. 타이밍을 맞추기보단, 그 안에서 나오는 가격과 가치의 괴리를 활용하는 것이 수익에도, 정신 건강에도 좋지 않을까 생각한다.

하지만 주가 뿐만 아니라 기업의 내재가치 또한 계속해서 변한다. 이를 잘 트래킹하는 것이 중요.

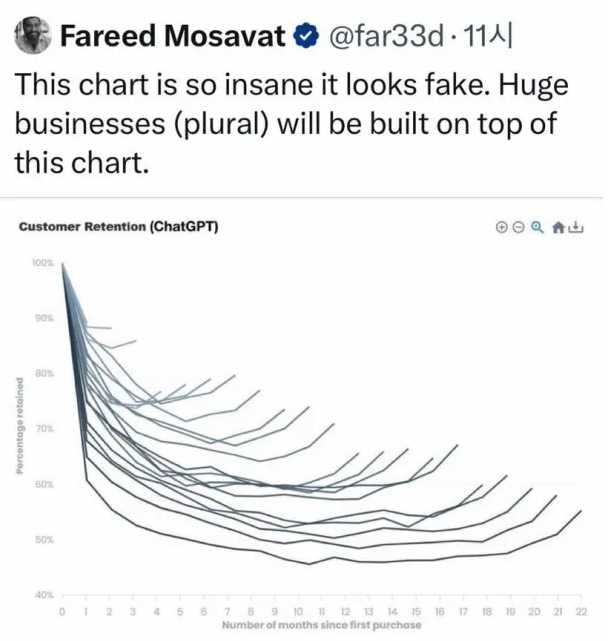

#좋은제품 #좋은시장

1) 좋은 제품

시장이 너의 제품을 더 많이 요구하고 있는가? 결국 좋은 제품은 소비자를 끌어당기는 제품이다. 투자자가 해야할 것은 '이 회사가 만드는 제품을 소비자들이 정말 좋아하는지'에 대한 증거를 찾는 것. 그 증거는 리텐션율을 보면 된다.

2) 좋은 시장

규모의 경제가 작동하는가? 성장할수록 더 강해지는가?

내가 투자하고 있는 기업은 좋은 시장에서 좋은 제품을 가지고 플레이하고 있는가.

글을 마치며..

#2025Recap #2026Intentions

25년이 가고, 26년이 왔습니다.

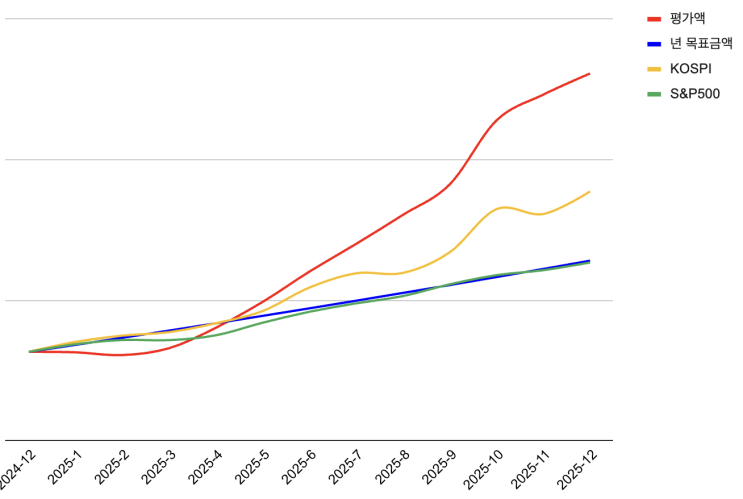

25년은 시장이 좋은 덕에 분에 넘치는 수익률을 올렸습니다. 이에 26년 목표 수익률을 조금 올려보려고 합니다. 이와 더불어 26년은 '주의력'을 끌어올리는 한 해가 되길 바라며 글을 마칩니다.

감사합니다.